В своем ежеквартальном исследовании Центр экономических исследований и реформ (ЦЭИР) оценил Индекс активности 31 банка страны.

Банки разделены на три группы:

- крупные банки с государственной долей;

- конкурентоспособные банки;

- централизованные банки.

- Индекс финансового посредничества и доступности;

- Индекс финансовой устойчивости банков.

Финансовое посредничество

Способность коммерческих банков привлекать средства в банковскую систему и направлять эти средства на финансирование наиболее перспективных проектов определяет активность банков как финансовых посредников.

Финансовая доступность. Финансовая доступность банков показывает насколько доступны финансовые услуги для малого и среднего бизнеса и уровень привлечения «безбанковского» населения в банковский сектор. Принимая во внимание эти факторы, количество предпринимателей, которые получили кредит, может рассматриваться, как один из критериев измерения доступности банковских услуг для каждого филиала банка.

Банк “Ипак йўли”, Агробанк и Хамкорбанк имеют самые высокие показатели по этому значению. По состоянию на 1 сентября 2020 года на каждое отделение на каждый филиал банка “Ипак йўли” пришлось в среднем 532 предпринимателей, а в Агробанке и Хамкорбанке этот показатель составил соответственно 476 и 411.

Еще одним критерием оценки финансовой доступности является доля кредитов 10 крупнейших клиентов в общем кредитном портфеле. В УзКДБ Банке этот показатель составил 78%, в Равнак банке — 57%, в Асака банке — 48%.

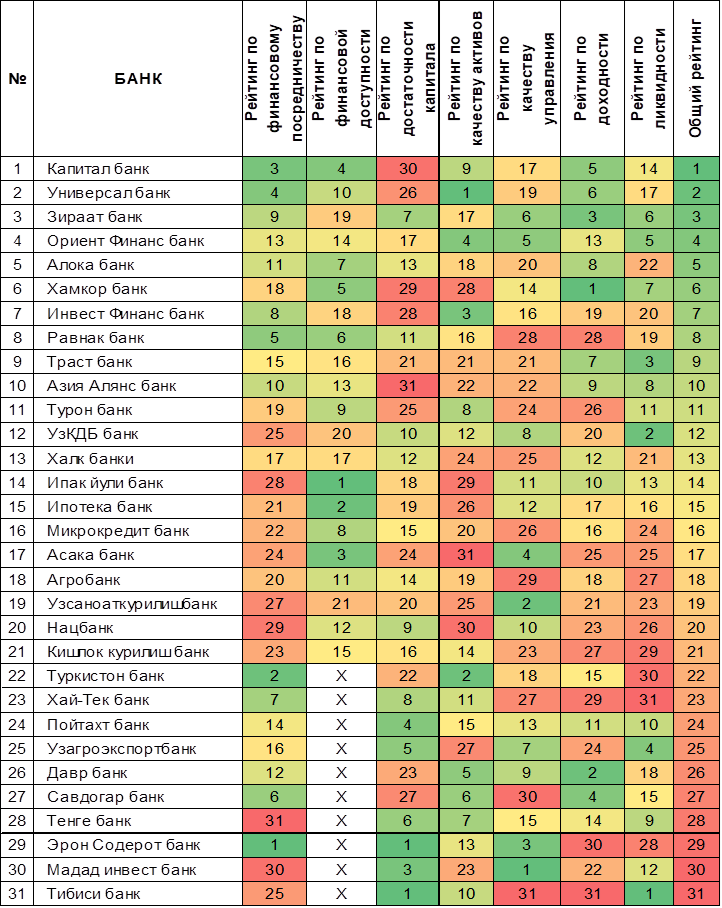

Рейтинг по индексу активности банков. Капиталбанк сохранил за собой 1-е место в рейтинге «Индекса банковской активности» в 3-ем квартале 2020 года. Этот банк показал высокие результаты по финансовому посредничеству заняв 3-е место, по финансовой доступности 4-е место и доходности 5-е место.

Универсалбанк занял 2-е место в общем рейтинге. В частности, в рейтинге по финансовому посредничеству данный банк занял 4-е место, качеству активов 1-е место и доходности 6-е место. Данные показатели помогли банку подняться на 2 пункта в общем рейтинге. При этом, невысокие результаты Универсалбанка по достаточности капитала показывают, что особое внимание банку следует уделять показателям достаточности капитала.

Среди банков с государственной долей в общем рейтинге Ипотека Банк поднялся на 2 пункта, заняв 15-е место, Микрокредит Банк – на 6 пунктов (16-е место) и Узпромстройбанк – на 4 пункта (19-е место). В этих банках наблюдались положительные изменения с точки зрения финансового посредничества и доступности.

В то же время по сравнению с показателями мая месяца рейтинг Народного банка упал с 11-го на 13-е место. Это связано с тем, что показатели банка по качеству активов и эффективности управления были ниже, чем в среднем по банковской системе. В частности, доля проблемных кредитов этого банка в общем кредитном портфеле составили 4%, размер прибыли на одного работника — 34,5 млн. сумов (в среднем 64 млн сумов), отношение операционных расходов к доходам 53%.

Асака банк опустился на 4 пункта и занял 17-е место в общем рейтинге. Это связано с тем, что объем депозитов и кредитов, полученных банком от других банков и финансовых организаций, увеличился на 1,4 трлн сумов. и обязательства перед Министерством финансов и Фондом реконструкции и развития Узбекистана – на 788 млрд. сумов.

Индекс активности банков1

Агробанк опустился с 10-ой позиции на 18-ую в общем рейтинге. Эффективность управления и ликвидность этого банка считались ниже, чем в среднем по банковской системе. Обязательства этого банка перед другими банками и финансовыми организациями выросли на 839 млрд сумов, а обязательства перед Минфином – на 702 млрд. сумов. Эти факторы негативно повлияли на рейтинг по финансовому посредничеству.

НБУ опустился на 1 пункт, заняв 20-е место в общем рейтинге. Объем депозитов и кредитов от других банков и финансовых организаций увеличился на 1,5 трлн. сумов. Обязательства перед Минфином и ФРРУ увеличились на 122 млрд сумов. Доля депозитов в финансировании кредитного портфеля НБУ остается низкой (11%).

«Қишлоқ қурилиш банк» опустился на 3 позиции до 21-го места в общем рейтинге. Объем сбережений и срочных вкладов банка увеличился на 200 млрд сумов, а объем депозитов и кредитов от других банков и финансовых организаций увеличился больше, чем срочных депозитов (на 446 млрд сумов). Кроме того, снижение показателей ликвидности и доходности банка привели к небольшому снижению в общем рейтинге банков.

1Туркистон банк, Хай-Тек банк, Пойтахт банк, Узагроэкспорт банк, Давр банк, Савдогар банк, Тенге банк, Эрон Содерот банк, Мадад инвест банк, Тибиси банк не участвовали в рейтинге по финансовой доступности из-за отсутствия соответствующих данных.